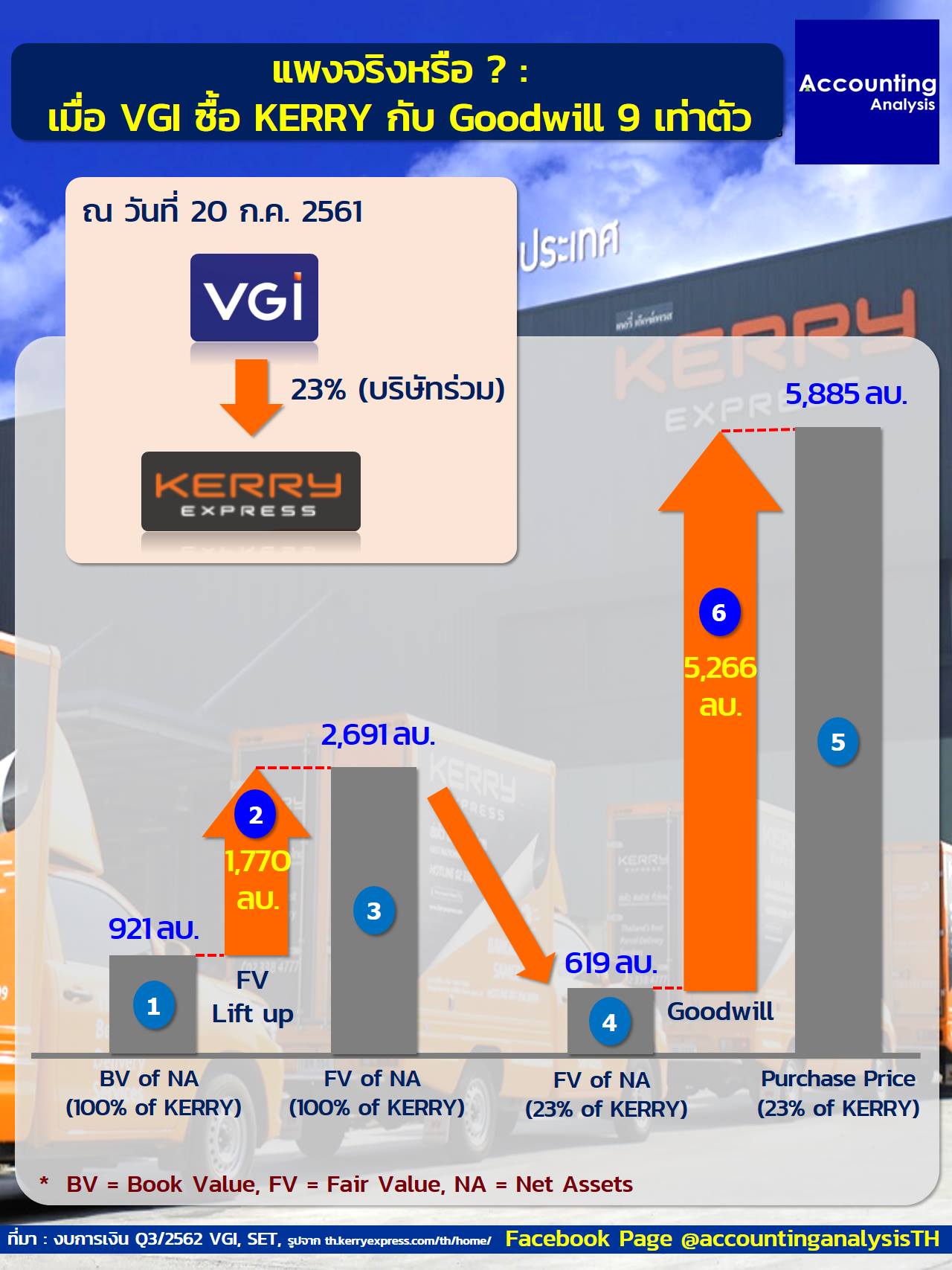

หากเราดูจากงบการเงินของ VGI ในส่วนของการซื้อ KERRY เราจะพบรายละเอียดของกระบวนการซื้อเงินลงทุนใน KERRY ดังนี้ครับ (ตัวเลขข้อ ตรงตามตัวเลขในรูปกราฟ)

🔵 1. มูลค่าตามบัญชี (BV) ของ KERRY ทั้งบริษัท (100%) ณ วันที่ VGI เข้าซื้อนั้น มีเพียง 921 ล้านบาท

🔵 2.อย่างไรก็ดีเมื่อมีการซื้อเงินลงทุนในบริษัทร่วม (จริงๆ แล้วรวมไปถึง การร่วมการงาน หรือบริษัทย่อย) หลักการคือ จะต้องตีมูลค่าสินทรัพย์และหนี้สินรายชิ้นในบริษัทที่เข้าซื้อใหม่ โดยจะต้องตีให้เป็นมูลค่ายุติธรรม (FV) ณ วันที่ซื้อ (ซึ่งเรียกกันว่า Purchase Price Allocation : PPA) … ปรากฏว่า

📍 รายการ Intangible Assets มี FV สูงขึ้น 2,212 ล้านบาท (สูงกว่า BV เดิมของทั้งบริษัท KERRY เสียอีก)

📍 การที่มี Intangible Assets เพิ่มขึ้น มักเกิดขึ้นเนื่องจาก Intangible Assets ที่บริษัทสร้างขึ้นเอง เช่น แบรนด์ หรือรายชื่อลูกค้า ซึ่งตามหลักการแล้วจะไม่ให้บันทึกเป็นสินทรัพย์ของบริษัท อย่างไรก็ดีเมื่อมีการซื้อบริษัทดังกล่าว ผู้ซื้อ (ในที่นี้คือ VGI) จึงจะต้องตีมูลค่ายุติธรรมใหม่ … หรืออาจพูดง่ายๆว่า Unlock Value นั่นเอง … แต่เจ้าตัว Intangible Assets ที่เพิ่มขึ้นสำหรับ Case นี้ไม่อาจทราบได้ว่าประกอบด้วยอะไรบ้าง เพราะงบการเงินไม่ได้ให้รายละเอียดไปมากกว่านี้ครับ

📍 เมื่อสินทรัพย์มี FV สูงขึ้น ย่อมจะทำให้เกิด Deferred Tax Liability (DTL) ตามมา เพราะมูลค่าตามงบการเงิน (ฐานบัญชี) นั้นจะสูงกว่ามูลค่าตามงบสรรพากร (ฐานภาษี) ซึ่งกรณีนี้ VGI จะต้องบันทึก DTL ที่ 2212 x 20% = 442 ล้านบาท

📍 รวมแล้วเกิด Fair Value Lift Up ที่ 2,212 – 442 = 1,770 ล้านบาท (ซึ่งก็ยังมากกว่า BV เดิมของทั้ง KERRY อยู่ดี)

🔵 3. ดังนั้น FV ของ KEERY ทั้งบริษัท (100%) จึงเท่ากับ BV (ตามข้อ 1) + Fair Value Lift Up (ตามข้อ 2) = 921 + 1,770 = 2,691 ล้านบาท

🔵 4. อย่างไรก็ดีเนื่องจากเป็นการซื้อที่ 23% ดังนั้น FV ของ KERRY ที่ควรนำมาเทียบกับราคาจ่ายซื้อจึงต้องเป็น 23% นั้นคือเท่ากับ 619 ล้านบาท (2,691 x 23%)

🔵 5. ต้นทุนในการซื้อ KERRY ในครั้งนี้ของ VGI เท่ากับ 5,885 ล้านบาท

🔵 6. ดังนั้นส่วนต่างระหว่าง FV 23% ที่ 619 ล้านบาท กับต้นทุนในการซื้อ 5,885 ล้านบาท จึงถือเป็น Goodwill ที่แฝงอยู่ในเงินลงทุนใน KERRY สูงถึง 5,266 ล้านบาท

สรุปแล้วจะเห็นว่าค่า Goodwill นั้นสูงกว่า FV ของสินทรัพย์สุทธิ(รายชิ้น)ของ KERRY เกือบ 9 เท่าตัว

แต่ …. Deal ดังกล่าว ตามรายงานของที่ปรึกษาทางการเงินอิสระ (IFA) ระบุไว้ว่า ราคาซื้อ KERRY นั้น VGI ประเมินโดยใช้ค่า P/E Ratio ประกอบกับ DCF ทั้งนี้ IFA ได้ประเมินโดยใช้ DCF อีกครั้งก็พบว่ามูลค่าที่แท้จริงของ KERRY นั้น “สูงกว่า” ต้นทุนในการจ่ายซื้อด้วยซ้ำ

ดังนั้นสิ่งที่ต้องย้ำก็คือ “อย่า” 🚫 เพิ่งด่วนตัดสินไปว่า เมื่อมี Goodwill เกิดขึ้น จะหมายถึงการซื้อแพงเสมอไป เพราะ “FV ของสินทรัพย์สุทธิของ KERRY” ที่ 619 ล้านบาทนั้นเป็น FV ของสินทรัพย์/หนี้สินรายชิ้นเท่านั้น … ยังไม่ได้หมายถึงมูลค่าของ “ธุรกิจ” หรือ Intrinsic Value ของ KERRY จริงๆ แต่อย่างใด

อย่างไรก็ดี การที่มี Goodwill สูงๆ ถึงแม้ว่าจะไม่ได้หมายถึงการซื้อที่แพงกว่า Intrinsic Value… แต่มันก็จะเป็นตัวที่บ่งบอกว่าบริษัทจ่ายเงินไป เพื่อซื้อ “อนาคต” ของธุรกิจ… ซึ่งมูลค่าของอนาคตย่อมเกิดจากการคาดหวัง(อย่างมีหลักการ)

แต่เมื่อไหร่ก็ตามที่ “ความจริง” และ “การคาดหวัง” เริ่มสวนทางกัน เมื่อนั้นบริษัทก็จะต้องมีประเมินกันใหม่ว่า มูลค่าเงินลงทุนตั้งหลายพันล้านนั้น จะยังคงมี “มูลค่าที่แท้จริง” เหลือตามนั้นอยู่หรือไม่ … ซึ่งเรียกกันว่า กระบวนการทดสอบการด้อยค่าของสินทรัพย์ (Impairment Testing) นั่นเอง

และแน่นอนว่าเมื่อสถานการณ์ในอนาคตเปลี่ยนไป มูลค่าที่เราจ่ายไปเพื่อซื้อ “อนาคต” – อย่างมูลค่า Goodwill – ย่อม Sensitive กว่ามูลค่าที่เราจ่ายไปเพื่อซื้อ “FV ของสินทรัพย์/หนี้สินรายชิ้น” ครับ