[สุกี้ MK รายงานขาดทุนใน Q2/2020 กว่า 247 ล้านบาท กำไรลดลงกว่า 936 ล้านบาทจากช่วงเดียวกันของปีก่อน กับตัวอย่างการบริหารเงินสดในช่วงวิกฤตและประเด็นที่น่าคิดต่อ]

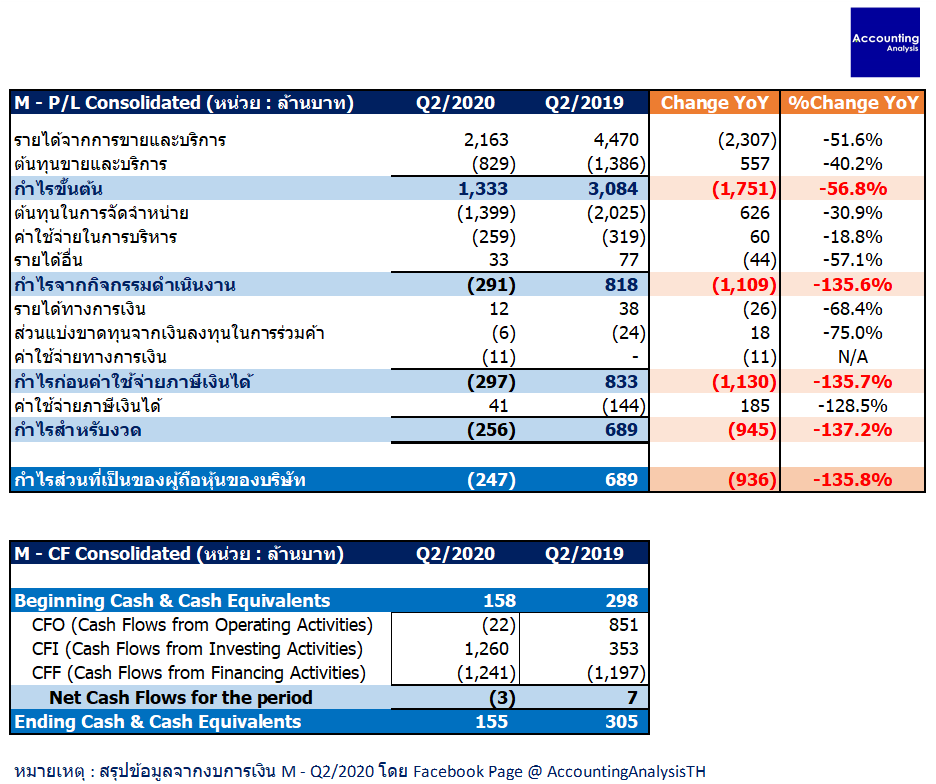

M ได้ประกาศผลประกอบการของ Q2/2020 ที่ขาดทุนกว่า 247 ล้านบาท กำไรลดลงกว่า 936 ล้านบาทจากช่วงเดียวกันของปีก่อนที่รายงานกำไรที่ 689 ล้านบาท

สาเหตุการลดลงของกำไรหากดูภาพสรุปงบการเงินที่แอดทำไว้ จะพบว่ารายได้จากการขายลดลงถึง 51.6% จากช่วงเดียวกันของปีก่อน เนื่องจากการ Lockdown แม้ว่าจะมียอดขายประเภท Take-home & Delivery มากขึ้น แต่ก็ไม่สามารถชดเชยรายได้จากการนั่งทานในร้านได้เลย

ต้นทุนขาย เช่น ต้นทุนวัตถุดิบ ค่าขนส่ง และค่าจัดเก็บสินค้าลดลงได้เพียง 40.2% ซึ่งน้อยกว่าอัตราการลดลงของรายได้ จึงส่งผลให้กำไรขั้นต้นหรือ Gross Profit ลดลงไปถึง 56.8%

ทั้งนี้หากพิจารณา Gross Profit Margin จะเห็นได้ว่าลดลงเช่นเดียวกัน ซึ่งบริษัทได้อธิบายว่าเกิดขึ้นเนื่องจากได้มีการจัดทำรายการส่งเสริมการขายในช่องทาง Online เพื่อเป็นการกระตุ้นยอดขายในช่องทางดังกล่าวให้เพิ่มขึ้นเพื่อมาชดเชยกับรายได้ของการรับประทานในร้านที่สูญเสียไป … แอดขอเสริมว่าเมื่อมีการทำ Promotion จำพวกการลดราคาต่างๆ จะทำได้รายได้จากการขายลดลง แต่ต้นทุนสินค้าไม่ได้ลดลงตาม จึงทำให้ Gross Profit Margin ลดลงครับ

นอกจากนี้หากเรามาดูค่าใช้จ่ายก้อนใหญ่ที่สุดของ M ได้แก่ ค่าใช้จ่ายในการจัดจำหน่าย หรือ Selling Expense เช่น ค่าใช้จ่ายพนักงาน ค่าเช่า ค่าสาธารณูปโภค ค่าใช้จ่ายในการโฆษณาและส่งเสริมการขาย ค่าวัสดุสิ้นเปลือง และค่าเสื่อมราคาทรัพย์สินถาวรและค่าตัดจำหน่าย ก็พบว่าค่าใช้จ่ายดังกล่าวลดลงเพียง 30.9% เท่านั้น แม้ว่าบริษัทได้มีการขอเจรจาลดค่าเช่าจากทางศูนย์การค้า การปรับลดค่าใช้จ่ายพนักงาน โดยให้พนักงานลาหยุดแบบไม่รับค่าตอบแทน การลดค่าใช้จ่ายทางการตลาดแล้วก็ตาม ซึ่งสรุปง่ายๆ ก็คือ ค่าใช้จ่ายลดลงไม่ทันรายได้ที่ลดลง สะท้อนถึง Fixed Cost ที่แฝงอยู่นั่นเองครับ

เมื่อสุทธิกับการเปลี่ยนแปลงของค่าใช้จ่ายและรายได้อื่นๆ จึงทำให้กำไรสุทธิลดลง 936 ล้านบาทจากช่วงเดียวกันของปีก่อน กลายเป็นขาดทุน 247 ล้านบาท ใน Q2/2020

ในยามที่บริษัทมีผลประกอบการที่ขาดทุน คำถามที่ตามมาเสมอคือ บริษัทจะมีสภาพคล่องเพียงพอหรือไม่ มีเงินสดไว้ใช้จ่ายมากน้อยขนาดไหน สำหรับ M แอดมองว่าเป็นตัวอย่างที่ดีในการเตรียมตัวรับมือในภาวะวิกฤตเลยทีเดียว สิ่งที่น่าสนใจมีอยู่ 3 ประเด็นครับ

1. แม้ว่าใน Q2/2020 จะรายงานขาดทุนที่ 247 ล้านบาท แต่กระแสเงินสดจากการดำเนินงาน หรือ CFO กลับติดลบอยู่เพียง 22 ล้านบาทเท่านั้น สะท้อนถึงการบริหารจัดการกระแสเงินสดได้ระดับนึงเลยครับ คิดง่ายๆว่า ในยามวิกฤตแบบนี้มีกระแสเงินสดที่มากกว่า (หรือติดลบน้อยกว่า) กำไร (ขาดทุน) ในงบกำไรขาดทุนก็ถือว่าดีมากแล้วครับ แต่หากบางท่านเข้าไปดูลึกๆ ก็จะพบว่า M จะมีค่าใช้จ่ายที่ไม่ใช่เงินสดก้อนใหญ่ก็คือค่าเสื่อมราคาและค่าตัดจำหน่าย จึงมีส่วนส่งผลให้ CFO จะมากกว่ากำไรสุทธิครับ

2. ในยามปกติ เช่น Q2/2019 ที่มีกระแสเงินสดจากการดำเนินงานเป็นบวกสูงถึง 851 ล้านบาท เมื่อลดลงสู่ติดลบ 22 ล้านบาทใน Q2/2020 แล้ว M จะเอา “เงินสด” จากไหนมาใช้จ่าย ? คำตอบก็คือ M ได้ถอนมาจากเงินลงทุนในหลักทรัพย์เพื่อค้าและเงินฝากประจำใน Q2/2020 สุทธิประมาณ 1,352 ล้านบาท เพื่อเอามาใช้จ่ายในการดำเนินงานของบริษัท แต่ที่สำคัญคือ สามารถจ่ายปันผลในช่วง Q2/2020 ไปเป็นเงินสูงถึง 1,197 ล้านบาท … เท่านั้นยังไม่พอครับ บริษัทยังได้ประกาศเงินปันผลระหว่างกาลเมื่อวันที่ 11 สิงหาคม 2563 โดยที่ประชุมคณะกรรมการของบริษัทฯได้มีมติอนุมัติการจ่ายเงินปันผลระหว่างกาลจากกำไรสุทธิจากผลการดำเนินงานตั้งแต่วันที่ 1 มกราคม 2563 ถึงวันที่ 30 มิถุนายน 2563 และ กำไรสะสมให้แก่ผู้ถือหุ้นในอัตราหุ้นละ 0.5 บาท เป็นเงิน 460.4 ล้านบาท โดยบริษัทฯจะจ่ายเงินปันผลให้ผู้ถือหุ้นในวันที่ 10 กันยายน 2563 อีกด้วย … หากดูงบแสดงฐานะการเงิน ณ สิ้น Q2/2020 จะพบว่าจริงๆแล้ว M มีสภาพคล่องที่สูงมากๆนะครับ เพราะแม้ว่าจะมียอดเงินสดและรายการเทียบเท่าเงินสดเพียง 155 ล้านบาท แต่ยังมีเงินลงทุนในสินทรัพย์ทางการเงินหมุนเวียนและไม่หมุนเวียนอีกจำนวนกว่า 7,496 ล้านบาท ซึ่งแอดมองว่า M สามารถแปลงเป็นเงินสดได้โดยไม่ยากเลยครับ เนื่องจากสินทรัพย์ส่วนใหญ่จะเป็นเงินลงทุนในตราสารหนี้ และเงินฝากประจำ ซึ่งรวมแล้วสองยอดจะเท่ากับ 7,651 ล้านบาท ในขณะที่สินทรัพย์รวม 19,780 ล้านบาท เปรียบเทียบง่ายๆ ว่า มี Very Liquid Assets สูงถึง 39% ของสินทรัพย์รวมเลยทีเดียวครับ

3. หากดูงบแสดงฐานะการเงิน ณ สิ้น Q2/2020 M ยังเป็นบริษัทที่ปลอดจากหนี้ Financing เช่น เงินกู้ยืม หรือหุ้นกู้ (อาจมีพวกหนี้สินอื่นๆ เช่น เจ้าหนี้การค้า หรือหนี้สินตามสัญญาเช่น ซึ่งแอดมองว่าเป็นหนี้สิน Operating) ดังนั้นหากเกิดวิกฤตจริงๆ บริษัทยังมี Room อีกมากในการกู้ยืมเงินครับ

แม้ว่า Status ทั้ง 2 ข้อหลัง จะดูเหมือนได้เปรียบเพื่อนๆในยามวิกฤต แต่ในยามปกติอาจมีคำถามอยู่บ้างว่าบริษัทถือ Assets ที่ผลตอบแทนน้อย เช่น เงินฝากประจำ หรือเงินลงทุนในตราสารหนี้สูงเกินไปหรือไม่ รวมไปถึงการกู้ยืมเงินมาบ้างจะส่งผลดีต่อผู้ถือหุ้นในแง่ผลตอบแทนหรือเปล่า จนไปถึงคำถามสำคัญคือบริษัทยังมีช่องทางในการลงทุนเพิ่มเติมหรือไม่ เพราะเห็นว่าถือ Very Liquid Assets ไว้สูงมาก แทนที่จะไปใช้การลงทุนในธุรกิจหลัก หรือหากไม่สามารถลงทุนในธุรกิจหลัก ก็ควรจะจ่ายเป็นปันผลกลับคืนผู้ถือหุ้นหรือไม่ … เป็นคำถามที่น่าคิดต่อครับ

Raw Data จากงบการเงิน M Q2/2020, MD&A

วิเคราะห์เพิ่มเติม(อีกเล็กน้อย)และเรียบเรียงโดย Accounting Analysis

บทความนี้ไม่ได้ชี้นำหรือให้คำแนะนำการซื้อขายหลักทรัพย์ โปรดศึกษาข้อมูลจากบริษัทอย่างละเอียดก่อนการตัดสินใจลงทุนครับ