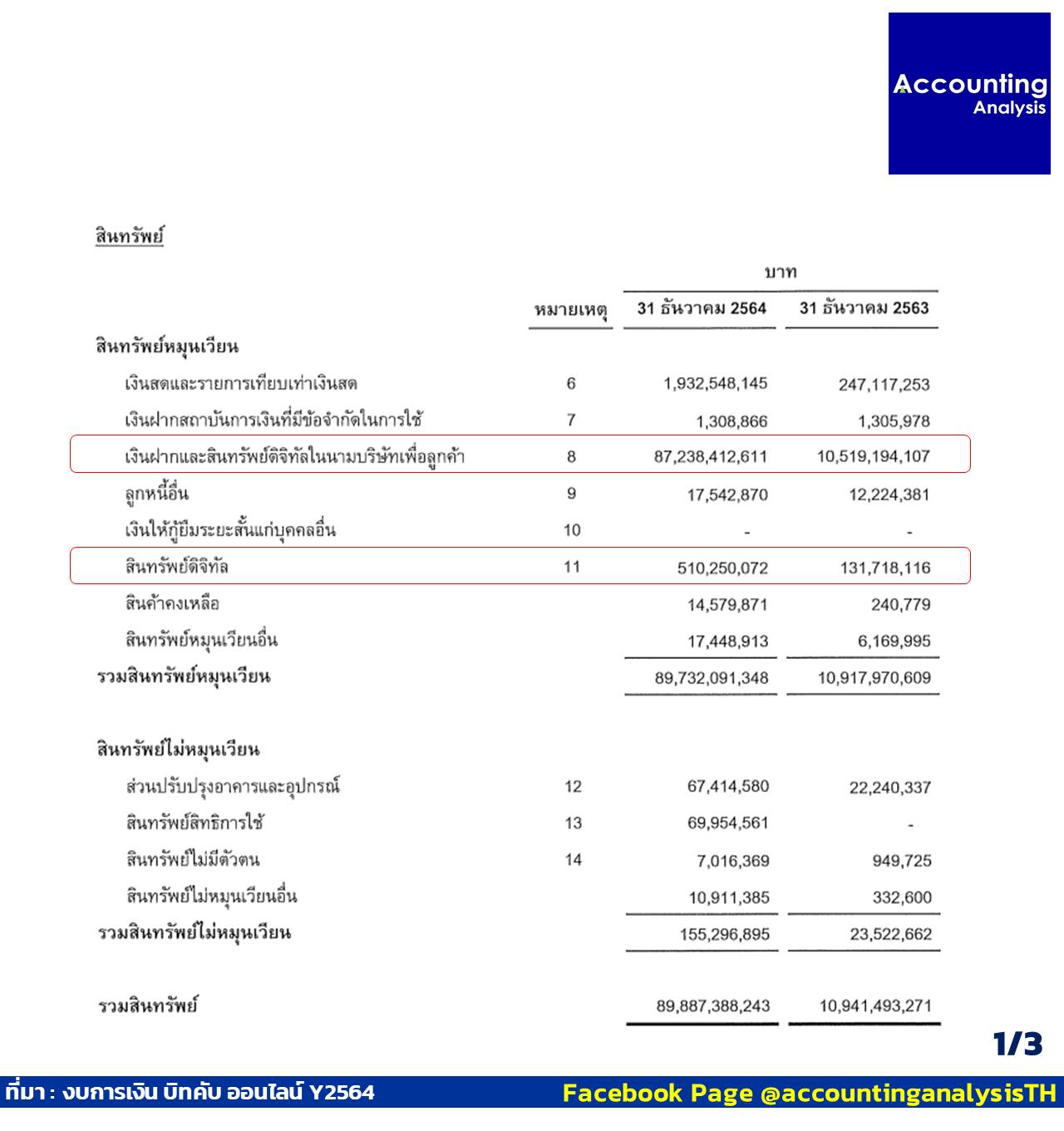

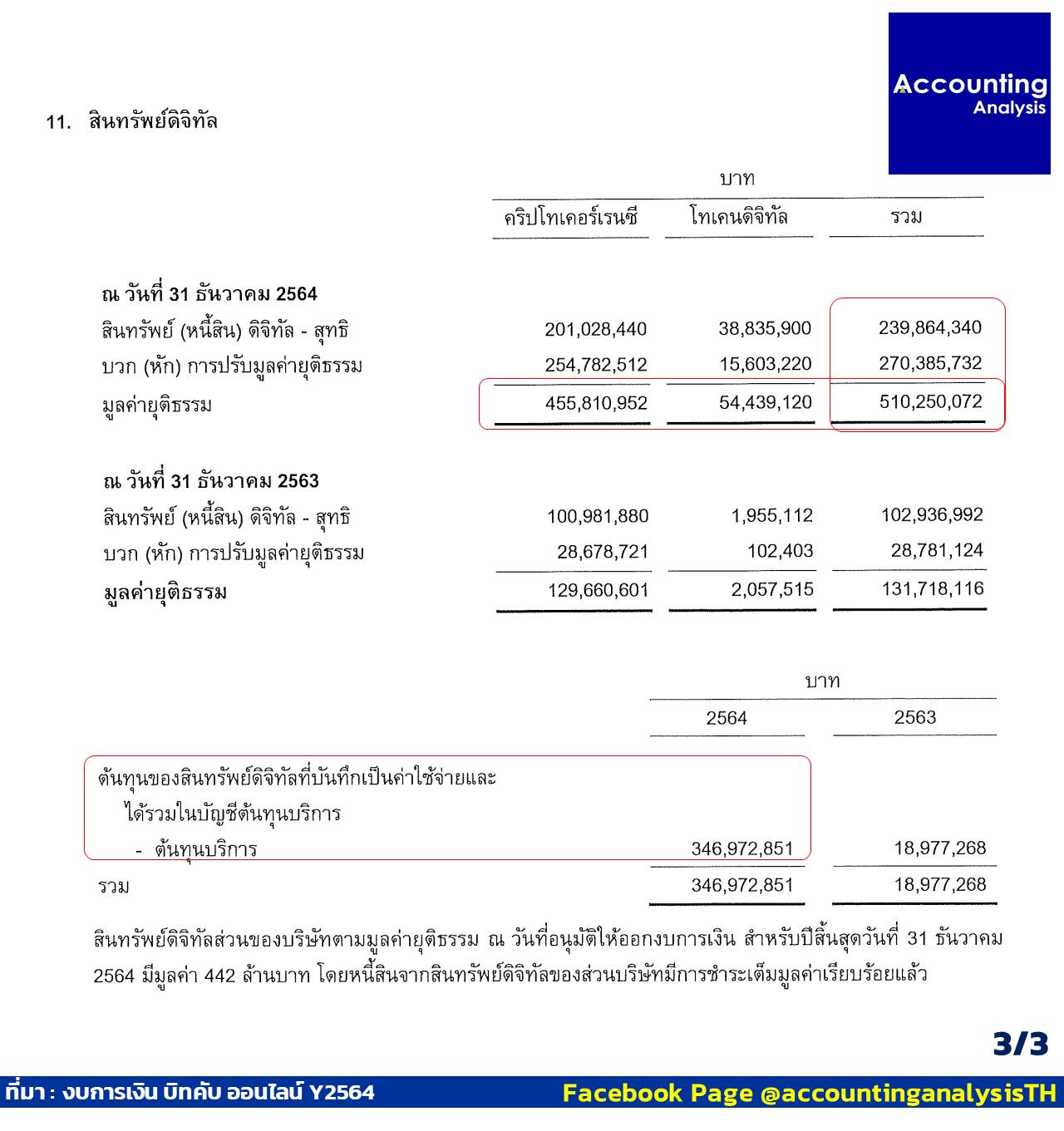

สำหรับยอดสินทรัพย์ดิจิทัล ณ สิ้นปี 2564 จำนวน 510 ล้านบาท ตามที่กล่าวไว้ก่อนหน้า Bitkub ก็ได้ระบุไว้ว่า ประกอบไปด้วย คริปโทเคอร์เรนซี จำนวน 456 ล้านบาท และโทเคนดิจิทัล จำนวน 54 ล้านบาท

.

หรือในอีกมุมมองหนึ่ง ยอดสินทรัพย์ดิจิทัล ณ สิ้นปี 2564 จำนวน 510 ล้านบาท ประกอบไปด้วยส่วนของราคาทุนที่ 240 ล้านบาท และ Revaluation (Fair Value) Adjustment จำนวน 270 ล้านบาท หรือเมื่อตีมูลค่าใหม่แล้ว มูลค่าก็ได้ขยับขึ้นไปมากกว่าเท่าตัว

.

นอกจากนี้ เนื่องจากวันที่ภายหลังรอบระยะเวลารายงาน (ช่วงต้นปี 2565) ราคาสินทรัพย์ดิจิทัลโดยรวมปรับตัวลดลง ดังนั้น Bitkub จึงได้เปิดเผยข้อมูลเพิ่มเติมต่อไปว่า “สินทรัพย์ดิจิทัลส่วนของบริษัทตามมูลค่ายุติธรรม ณ วันที่อนุมัติให้ออกงบการเงิน สำหรับปีสิ้นสุดวันที่ 31 ธันวาคม 2564 มีมูลค่า 442 ล้านบาท โดยหนี้สินจากสินทรัพย์ดิจิทัลของส่วนบริษัทมีการชำระเต็มมูลค่าเรียบร้อยแล้ว”

.

จึงหมายความว่า ณ วันที่อนุมัติให้ออกงบการเงิน ซึ่งก็คือวันที่ 30 เมษายน 2565 สินทรัพย์ดิจิทัลส่วนของบริษัท มีมูลค่ายุติธรรม ลดลง 68 ล้านบาท จาก 510 ล้านบาท ณ วันที่ 31 ธันวาคม 2564 เหลือ 442 ล้านบาท ณ วันที่ 30 เมษายน 2565 (วันที่ออกงบการเงิน) ซึ่งก็กล่าวได้ว่า เป็นการเปิดเผยข้อมูลตาม TAS 10 เรื่อง เหตุการณ์ภายหลังรอบระยะเวลาราย ในส่วนของเหตุการณ์ภายหลังรอบระยะเวลารายงานที่ไม่ต้องปรับปรุงที่เป็นสาระสำคัญที่ต้องเปิดเผยข้อมูลในหมายเหตุประกอบงบการเงิน เช่น “การเปลี่ยนแปลงขนาดใหญ่ที่ไม่เป็นปกติภายหลังรอบระยะเวลารายงานในราคาสินทรัพย์หรืออัตราแลกเปลี่ยนเงินตราต่างประเทศ” นั่นเอง

.

นอกจากนี้ Bitkub ยังได้เปิดเผยข้อมูลว่าได้มีการรับรู้ ต้นทุนของสินทรัพย์ดิจิทัลที่บันทึกเป็นค่าใช้จ่ายและได้รวมในบัญชีต้นทุนบริการ ถึง 347 ล้านบาทในปี 2564

.

ทั้งหมดทั้งปวงที่ได้เล่าไป ก็มีเรื่องที่อยากชวน Fanpage คิดกันใน 3 ประเด็น ที่น่าจะเป็นข้อสังเกตสำคัญๆ คือ

.

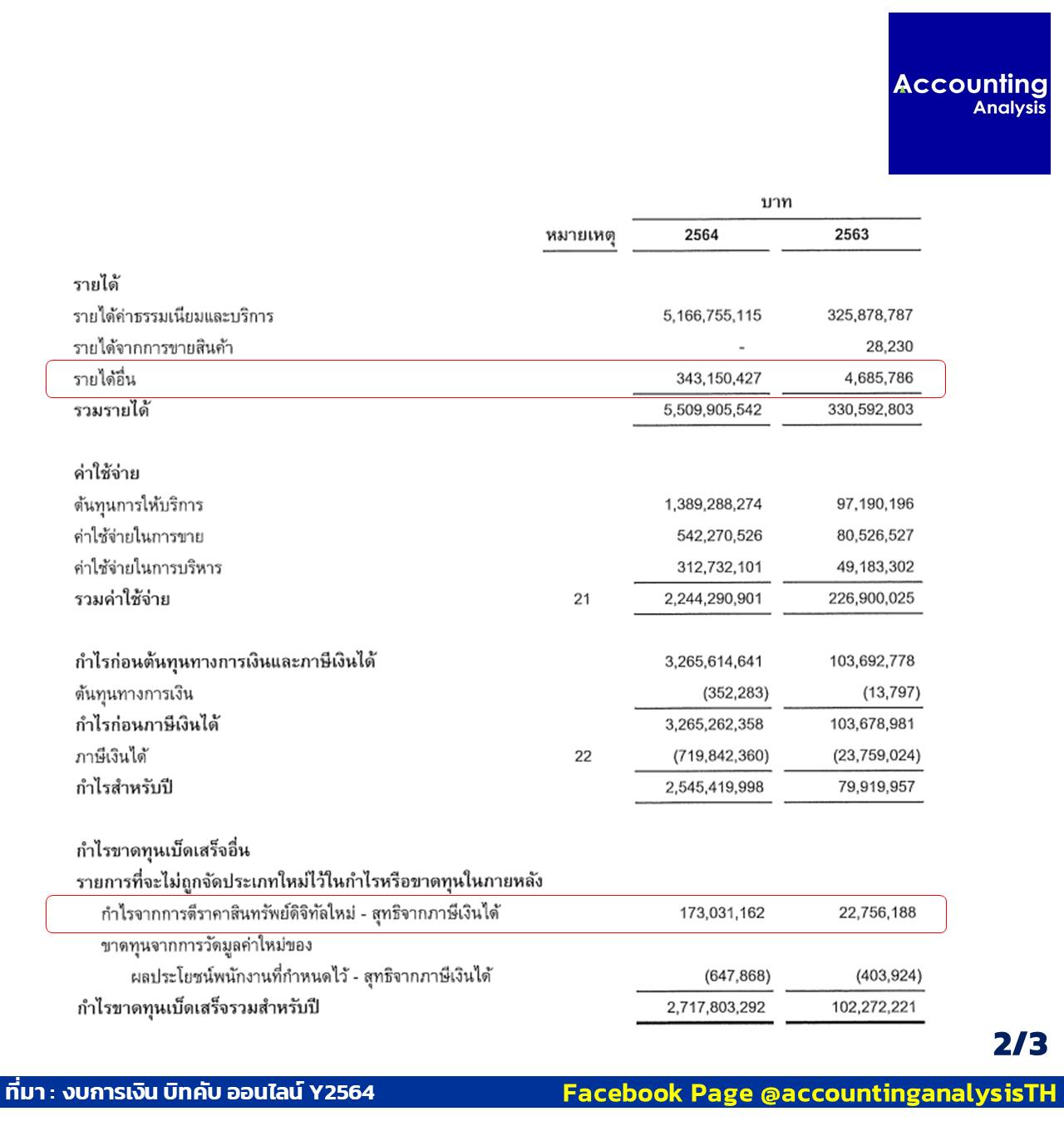

ประเด็นที่ 1 : จากการที่ Bitkub ได้ใช้นโยบายการบัญชีแบบ Revaluation Model สำหรับการวัดมูลค่าสินทรัพย์ดิจิทัลส่วนของบริษัทนั้น โดยปกติการเปลี่ยนแปลงในมูลค่ายุติธรรมที่เพิ่มสูงขึ้น กิจการก็จะรับรู้กำไรดังกล่าวไว้ในกำไรขาดทุนเบ็ดเสร็จอื่น หรือ OCI ทั้งนี้โดยหลักการของการตีราคาใหม่นั้น TAS 38 ก็ได้ระบุไว้ว่า

.

“ความถี่ของการตีราคาใหม่ขึ้นอยู่กับความผันผวนของมูลค่ายุติธรรมของสินทรัพย์ไม่มีตัวตนที่มีการตีราคาใหม่ หากมูลค่ายุติธรรมของสินทรัพย์ที่ตีราคาใหม่แตกต่างจากมูลค่าตามบัญชีอย่างมีสาระสำคัญ กิจการจำเป็นต้องตีราคาสินทรัพย์ไม่มีตัวตนใหม่อีกครั้งหนึ่ง มูลค่ายุติธรรมของสินทรัพย์ไม่มีตัวตนบางรายการอาจมีความผันผวนสูงและมีนัยสำคัญจนทำให้จำเป็นต้องมีการตีราคาสินทรัพย์นั้นใหม่ทุกปี หากมูลค่ายุติธรรมของสินทรัพย์ไม่มีตัวตนนั้นมีความผันผวนอย่างไม่มีนัยสำคัญกิจการไม่จำเป็นต้องตีราคาสินทรัพย์ใหม่บ่อยครั้ง”

.

ข้อกำหนดดังกล่าวก็อาจสรุปได้ว่า มูลค่าตามบัญชีที่อยู่ในงบการเงินนั้นก็ “ไม่ควร” ที่จะแตกต่างจากมูลค่ายุติธรรมอย่างมีสาระสำคัญ ดังนั้นเมื่อมีการขายสินทรัพย์ (ด้วยมูลค่ายุติธรรม) ก็ไม่ควรที่จะเกิดกำไรขาดทุนจากการขาย (ที่รับรู้ในกำไรขาดทุน) มากมายนัก

.

อย่างไรก็ดีหากย้อนกลับมาที่ Bitkub ก็กลับพบว่า แม้ว่าจะใช้นโยบายการบัญชีแบบ Revaluation Model แต่ก็พบว่าในปี 2564 Bitkub มี “กำไรขาดทุนจากการขายสินทรัพย์ดิจิทัล และอื่นๆ” อยู่ที่ 322 ล้านบาท ซึ่งเป็นส่วนของ “กำไรจากการจำหน่ายสินทรัพย์ดิจิทัล” ให้กับกิจการที่เกี่ยวข้องกัน จำนวนถึง 261 ล้านบาท ในขณะที่ต้นทุนของสินทรัพย์ดิจิทัลที่บันทึกเป็นค่าใช้จ่ายและได้รวมในบัญชีต้นทุนบริการมียอดอยู่ที่ 347 ล้านบาท

.

จึงหมายความว่า ต้นทุนของสินทรัพย์ดิจิทัลที่รับรู้เป็นค่าใช้จ่าย 347 ล้านบาท นั้นสามารถขาย แล้วรับรู้กำไรสูงถึง 322 ล้านบาท หรือเกือบเท่าตัวของต้นทุน

.

การที่ Bitkub รับรู้กำไรจากการขายสินทรัพย์ดิจิทัล ใน “กำไรขาดทุน” สูงเกือบเท่าตัวของต้นทุนฯ นั้น ก็อาจจะมาได้จาก 2 สาเหตุ คือ

.

1. กรณีที่ราคาขายสินทรัพย์ดิจิทัลใกล้เคียงกับมูลค่ายุติธรรม : อาจเป็นไปได้ว่ามูลค่าตามบัญชี (หรือมูลค่าที่ตีใหม่) ที่บันทึกบัญชีอยู่นั้นอาจมีความแตกต่างจากมูลค่ายุติธรรม จึงก่อให้เกิดกำไรขาดทุนจากการขายในจำนวนที่เป็นสาระสำคัญ อย่างไรก็ดี Bitkub เองก็ไม่น่าจะมีอุปสรรคในการหาข้อมูลมูลค่ายุติธรรมของสินทรัพย์ดิจิทัลมากนักในการบันทึกมูลค่าสินทรัพย์ดิจิทัลเพื่อให้ใกล้เคียงกับมูลค่ายุติธรรม ซึ่ง Bitkub ก็ได้ใช้ข้อมูลจากเว็บไซต์กลาง (coinmarketcap.com) อยู่แล้ว นอกจากนี้การเลือกใช้ Revaluation Model ก็เป็นสิ่งที่ยืนยันได้ว่า สินทรัพย์ดิจิทัลที่ใช้นโยบายการบัญชีดังกล่าว ต้องมีตลาดที่มีสภาพซื้อขายคล่องรองรับอยู่แล้ว

.

2. กรณีที่ราคาขายสินทรัพย์ดิจิทัล แตกต่างจากมูลค่ายุติธรรมอย่างเป็นสาระสำคัญ : ในกรณีนี้หาก Bitkub ได้วัดมูลค่าตามบัญชี (หรือมูลค่าที่ตีใหม่) ของสินทรัพย์ดิจิทัลจน “ไม่แตกต่าง” จากมูลค่ายุติธรรมอย่างเป็นสาระสำคัญ (ตามหลักการ) แล้ว กำไรขาดทุนเมื่อขายในจำนวนที่เป็นสาระสำคัญที่เกิดขึ้นนั้น ก็อาจจะมาจากราคาขายจริงที่มีความแตกต่างจากมูลค่ายุติธรรมนั่นเอง

.

หากเรา Focus ที่กำไรจากการจำหน่ายสินทรัพย์ดิจิทัลให้กับ “กิจการที่เกี่ยวข้องกัน” จำนวน 261 ล้านบาทนั้น ในการเปิดเผยข้อมูลรายการบัญชีกับบุคคลที่เกี่ยวข้องกันของ Bitkub ก็ได้ระบุนโยบายการกำหนดราคาสำหรับการ ซื้อ / ขายทรัพย์สิน ไว้ว่า ใช้นโยบายการกำหนดราคาแบบ “ราคาตามที่ตกลงร่วมกัน” โดยไม่ได้กล่าวถึงมูลค่ายุติธรรม หรือราคาซื้อ / ขาย ดังกล่าวได้เป็นไปตามเงื่อนไขทางการค้ากับบุคคลที่ไม่เกี่ยวข้องกันแต่อย่างใด ซึ่ง TAS 24 เรื่อง การเปิดเผยข้อมูลเกี่ยวกับบุคคลหรือกิจการที่เกี่ยวข้องกัน ได้ให้ข้อกำหนดไว้ว่า “การเปิดเผยว่ารายการกับบุคคลหรือกิจการที่เกี่ยวข้องกันเป็นไปตามเงื่อนไขทางการค้าเช่นเดียวกับรายการที่เกิดขึ้นกับบุคคลหรือกิจการที่ไม่เกี่ยวข้องกัน จะทำได้ก็ต่อเมื่อกิจการสามารถพิสูจน์ได้ว่ารายการที่เกิดขึ้นเป็นไปตามเงื่อนไขที่ได้เปิดเผยไว้”

.

จึงเป็นอันว่า แม้ว่า Bitkub จะเลือกใช้นโยบายการบัญชีแบบ Revaluation Model แต่เราก็อาจเห็นรายการกำไรขาดทุนจากการจำหน่าย/ขายสินทรัพย์ดิจิทัล ที่รับรู้ใน “งบกำไรขาดทุน” ซึ่งอาจมีสาเหตุต่างๆ ที่พอจะเป็นไปได้ตามที่กล่าวข้างต้นนั่นเอง

.

ประเด็นที่ 2 : “กำไรจากการตีราคาสินทรัพย์ดิจิทัลใหม่” ถือเป็น กำไรขาดทุนเบ็ดเสร็จอื่น (OCI) และด้วย Nature ของ OCI ชนิดนี้ (ที่มาจาก Revaluation Model) ก็ถือได้ว่าเป็น รายการที่จะ “ไม่” ถูกจัดประเภทไว้ในกำไรหรือขาดทุนในภายหลัง ทั้งนี้ตามหลักการแล้ว เมื่อกิจการได้จำหน่ายสินทรัพย์ ส่วนเกินทุนจากการตีราคาสินทรัพย์ดังกล่าวก็เรียกได้ว่า “เกิดขึ้นจริง” โดยกิจการอาจโอนไปยังกำไรสะสมโดยตรง โดยไม่ผ่านกำไรขาดทุน (รวมทั้งไม่ถือเป็น OCI สำหรับงวดด้วยเช่นกัน)

.

อย่างไรก็ดี แม้ว่า Bitkub จะมีรายการขายสินทรัพย์ดิจิทัล แต่กลับไม่พบว่ามีการโอนส่วนเกินทุนดังกล่าวไปยังบัญชีอื่นๆ ภายใต้ส่วนของผู้ถือหุ้น (เช่น กำไรสะสม) ในงบแสดงการเปลี่ยนแปลงส่วนของผู้ถือหุ้น สำหรับปี 2564

.

ประเด็นที่ 3 : คงเป็นประเด็นที่มีความสำคัญอย่างมากในเรื่องการจัดประเภทสินทรัพย์ดิจิทัลในงบการเงิน แม้ว่าเมื่อเราพิจารณาใน Scope เพียงแค่คำว่า Cryptocurrency ตาม Agenda Decision June 2019 ที่สรุปไว้ว่าการถือครอง Cryptocurrency (ตามนิยาม และ Fact Pattern) จะเป็นไปได้เพียง สินค้าคงเหลือ หรือ สินทรัพย์ไม่มีตัวตน แต่ทั้ง 2 อย่างนี้ก็ไม่ใช่ Option หรือทางเลือกของกิจการที่จะสามารถเลือกได้ตามใจชอบ หากแต่ขึ้นอยู่กับข้อเท็จจริงที่ว่ากิจการได้ถือ Cryptocurrency นั้นไว้เพื่อขายหรือให้บริการตามลักษณะการประกอบธุรกิจตามปกติของกิจการหรือไม่ หากใช่ ก็ควรจัดประเภทเป็นสินค้าคงเหลือ

.

หากเราย้อนกลับมาที่ข้อมูลของ Bitkub ก็พบข้อมูลต่างๆ ที่น่าจะเป็นหลักฐานที่ค่อนข้างชัดเจนทีเดียว ว่ามีโอกาสที่จะสามารถมองได้ว่า เป็นการถือไว้เพื่อขาย/ให้บริการ เช่น

– สินทรัพย์ดิจิทัลต้นงวดปี 2564 = 132 ล้านบาท ; ปลายงวดปี 2564 = 510 ล้านบาท หรือเฉลี่ย 321 ล้านบาท แต่มีต้นทุนของสินทรัพย์ดิจิทัลที่รับรู้เป็นค่าใช้จ่ายสำหรับปีสูงถึง 347 ล้านบาท หรือหากคิดในมุมของ Turnover ก็นับเป็น 1.08 รอบ พูดง่ายๆ คือ มีเท่าไหร่ก็ขาย/ใช้เพื่อการให้บริการ หมดในปี

– แสดงรายการสินทรัพย์ดิจิทัลเป็นสินทรัพย์หมุนเวียน ซึ่งโดย Nature ของรายการหมุนเวียนนั้น ถือว่าต้องถือสินทรัพย์โดยมีวัตถุประสงค์หลักถือไว้เพื่อค้า หรือคาดว่าจะได้รับประโยชน์หรือตั้งใจสำหรับขายหรือใช้ภายในรอบระยะเวลาการดำเนินงานตามปกติของกิจการ หรือคาดว่าจะได้รับประโยชน์จากสินทรัพย์ภายใน 12 เดือนหลังจากรอบระยะเวลารายงาน

– นอกจากนี้ ในงบกระแสเงินสด Bitkub ยังได้แสดงรายการการเปลี่ยนแปลงของสินทรัพย์ดิจิทัล ไว้ในการเปลี่ยนแปลงในสินทรัพย์ดำเนินงาน ภายใต้กระแสเงินสดจากกิจกรรมดำเนินงาน (CFO) ซึ่งโดยพื้นฐานแล้ว การจะเป็น CFO ได้ จะต้องเกิดจาก “กิจกรรมหลักที่ก่อให้เกิดรายได้” ของกิจการ

.

สินทรัพย์ดิจิทัลที่ถูกจัดประเภทเป็นสินค้าคงเหลือ (ที่ไม่ใช่นายหน้าเป็นผู้ถือ) ก็มีความแตกต่างในผลลัพธ์ของการรายงานทางการเงิน เมื่อเปรียบเทียบกับ Revaluation Model ในกรณีที่เป็นสินทรัพย์ไม่มีตัวตน … ที่ชัดเจนคือ กรณีที่เป็นสินค้าคงเหลือ หาก NRV เพิ่มสูงมากกว่า Cost เดิม กิจการจะยังไม่สามารถรับรู้ส่วนที่เพิ่มดังกล่าวได้ ไม่ว่าจะเป็นการรับรู้ในกำไรขาดทุนหรือ OCI จนกว่าจะขายจริงนั่นเอง

.

แต่แม้ว่าจะดูแล้วเหมือนจะถือไว้เพื่อขาย/ให้บริการ แต่หาก “ไม่เป็นไปตามลักษณะการประกอบธุรกิจตามปกติของกิจการ” ก็อาจจะเป็นเหตุที่ไม่เข้าข่ายการเป็นสินค้าคงเหลือได้เช่นกัน แต่สถานการณ์เช่นว่านั้น ก็คงจะย้อนแย้งกับการจัดประเภทกระแสเงินสดอันเนื่องจากเรื่องดังกล่าวไว้ใน CFO ซึ่งถือว่าเป็น “กิจกรรมหลักที่ก่อให้เกิดรายได้” อยู่ไม่น้อยทีเดียว

.

บทความนี้ไม่ได้ชี้นำ ให้คำแนะนำ รวมถึงไม่ใช่เป็นการโฆษณาหรือประชาสัมพันธ์ การซื้อขายหลักทรัพย์ หรือสินทรัพย์ดิจิทัล โปรดศึกษาข้อมูลจากบริษัทอย่างละเอียดก่อนการตัดสินใจลงทุนครับ